4月8日讯 重磅产品是药企市场竞争力的关键,随着专利悬崖的到来,新药研发能力成为企业盈利决定性因素之一

全球药企研发投入排名

随着全球上市药企年报的公布,美国生物医药行业媒体Fierce Biotech全球制药公司梳理出全球制药公司研发的投入TOP10,总体来看成上升趋势。

罗氏位于榜单第一,研发投入138.5亿美元,占总收入22.2%。相较2019年增加了13.85亿美元。2020年,罗氏销售额为621.2亿美元,同比增长1%,中国区销售额167.87亿元,增长幅度为16%。

据了解,受疫情影响,罗氏制药板块营收下降,支撑总体业务增长的是诊断试剂板块。在新冠肺炎病毒检测方面的投入迅速转化,多款诊断试剂盒获得了监管机构的紧急使用授权。而老药除05年上市的托珠单抗增长32%外,其它如贝伐珠单抗、利妥昔单抗、曲妥珠单抗销量分别下降25%、31%、34%。

默沙东投入136亿美元排在了第二位,比2019年猛增了37%。辉瑞排名不变,礼来取代阿斯利康,重返TOP10,而阿斯利康的研发投入下降了1%,至59亿美元,下滑至第11位。

这些药企备受关注

辉瑞

辉瑞排名与2019年相同,都是第五位。2020年总营收419亿美元,在研发投入94亿美元,占总收入的22.4%,与2019年相比增加7.5亿美元。

辉瑞此前表示在研发成功率方面也获得了很好的成绩,截至2020年底,该公司进入1期临床的研发项目最终成功推进到3期临床试验,并且获得积极结果的5年临床成功率达到21%。比该公司在2015年的水平(5%)提高到4倍以上,也超过了行业在2019年的平均水平(8%)。其中,该公司在2期临床开发的成功率方面获得了显著的提升,从2015年的15%提高到2020年的52%。

研发投入方面,辉瑞主要选择了传染病、抗生素,此外在新冠疫苗方面的表现也尤为突出。

在研药物中,PD1单抗Bavencio、Xalkori在今年1月份批准新适应症,劳拉替尼一线治疗ALK+转移性NSCLC的补充新药上市申请获得FDA优先审评资格,预计在2021年4月获批。治疗特异性皮炎的Abrocitinib(JAK1抑制剂)和20价肺炎疫苗PF-06482077在申请上市中,预计将于2021年4月获得FDA回复。此外,和BioNTech联合开发的新冠疫苗BNT162b2是首个获得FDA紧急使用授权(EUA)的mRNA新冠疫苗。

因甩掉过期专利药的沉重包袱,辉瑞2020年实现制药业务营收上涨,据公司年报显示,未来,辉瑞将聚焦于创新生物制药业务,上市产品组合虽然比较丰富,但仍需补强,在业绩增长上也需要发掘新的支撑产品。

礼来

礼来在2020年总收入为245亿美元,研发投入占总收入的百分比24.8%,投入资金60.8亿美元,是10家公司中最少的,但相比于2019年增加4.8亿美元,增长了9%。

值得注意的是,礼来近年来热衷于中国头部药企合作研发重磅品种,这使其收获颇丰。比如与信达生物共同开发的信迪利单抗和与君实生物共同开发新冠中和抗体药物Etesevimab。据礼来年报披露,2020年公司中国区收入占总收入4.6%,达到11.17亿美元,同比增长19%。其中信迪利单抗贡献3.09亿美元。

目前,礼来深耕糖尿病、肿瘤、自体免疫和疼痛四大战略治疗领域,计划在未来8到10年,将40种新药(含新适应症)引入中国,同时也逐步扩大临床试验的规模。在过去三年间,礼来中国的临床试验数量增加了三倍以上,达到约60个,覆盖临床I期、II期、III期及上市后安全性研究等不同阶段。据药明康德梳理,目前礼来在研项目中有阿尔茨海默病抗体药物donanemab、双受体激动剂tirzepatide、非共价BTK抑制剂LOXO-305等药物,且实验数据效果显著。

同样,礼来也在新冠病毒治疗药物方面增加了投入。bamlanivimab单抗2020年11月获FDA紧急使用授权,用于治疗成人和小儿患者的轻度至中度COVID-19,不到2个月时间,贡献了8.71亿美元的营收,为Q4和全年带来了积极的销量和销售额增长。

礼来CEO对于公司2020年的整体表现非常满意,同时也对2021年的业绩提出了更高预期,认为2021年收入可以达到265亿~280亿美元,其中COVID-19药物将贡献10亿~20亿美元,另外的增长动力将主要来自Trulicity,Taltz,Verzenio,Jardiance,Olumiant,Cyramza, Emgality,Tyvyt和Retevmo等产品。另外,除了继续保持降糖药市场的领先地位之外,礼来还将继续加强了肿瘤领域的业务布局,同时前沿创新疗法的布局,重点发力细胞和基因治疗领域。

阿斯利康

2020年,阿斯利康总收入达到266.17亿美元,同比增长9%,研发投入下降了1%,至59亿美元。

不过Mene Pangalos博士指出,阿斯利康生物医药部在2016-2020年间,产品开发的成功率达到31%,显著高于行业平均水平,他认为这主要是由于阿斯利康将人工智能(AI)和数据科学合理地应用在药物研发的每个阶段。

据药明康德消息,未来阿斯利康将聚焦心血管、心力衰竭、肾脏和代谢疾病领域这四类疾病上开发创新疗法。

目前在研产品包括治疗心力衰竭的小分子髓过氧化物酶抑制剂AZD4831、双重胰高血糖素和GLP-1受体激动剂Cotadutide、靶向IL-33的单克隆抗体MEDI3506等,均处在二期临床左右。

此外,2020年阿斯利康中国区收入占据五分之一,为53.75亿美元,同比增长10%,相比于2019年的35%增速放缓。

阿斯利康在年报中提到,这主要是受到新冠疫情与医保控费的影响。2020年,阿斯利康的奥美拉唑、替格瑞洛、阿那曲唑等品种均被纳入新一轮集采,却全部失标,而因疫情阿斯利康的雾化中心处于关闭状态,重新启用之后,布地奈德等药品需求增长缓慢。

药企盈利,研发是关键

重磅炸弹级药品无疑是各家药企在市场上寻求竞争优势的重要武器,而近年来,国际药企面临的专利悬崖问题越来越严重,许多重磅药物专利陆续到期后,企业营业收入和利润受到极大影响,创新药的研发成为企业盈利能力的决定性因素之一。

赛诺菲财报显示,在2020年,氯吡格雷在中国的销售收入为3.41亿欧元,同比下滑52%;厄贝沙坦仅为1.9亿欧元,同比下滑33.4%。赛诺菲在财报新闻稿中指出其在中国业绩下滑主要受带量采购影响。

蝉联中国区业绩冠军的阿斯利康也面临同样的问题,财报数据显示,其过专利期的原研药吉非替尼销售额大幅下降,拜耳也在财报中坦言,阿卡波糖(拜唐苹)和莫西沙星(拜复乐)的销售额带来了很大影响。

中国市场的重要性不言而喻,政策直接地影响着跨国药企对于中国市场的策略。跨国药企在带量采购政策冲击下,逐渐将原研药转向院外,但是创新研发的投入很大,专注于创新药在国内的医院市场。事实上,礼来在中国区收入的快速增长,就有赖于旗下产品进入医保后的快速放量。

不过国内的新药研发水平也在迅速发展,虽然在研发投入方面,国内企业还无法和跨国药企动辄百亿的投入相比,但是头部企业的投入也相当可观,并有不错的成果。

据西南证卷统计,我国A股医药企业研发投入2019年研发投入额达到426亿元,2020H1研发投入额达到186亿元,同比增长12%。药智药品注册与受理数据库显示,2019年首次在中国获批上市的新药有60个,包括4个中药和56个西药,其中10余个为国产新药,创下历史新纪录。尤其是去年年初爆发的新冠疫情,中国对于新冠“特效药”和疫苗的研发速度也让世界瞩目。

如今,在一系列医疗改革政策之下,中国医药市场格局已然生变,向研发创新转型、成熟药资产剥离、转变营销模式都是目前跨国药企正在尝试探索的方式,可以预见的是,未来的中国医药市场的竞争将更加激烈。

(来源:Fierce Biotech)

万众瞩目:络病大会召开 微血管病变防治开辟新局面

万众瞩目:络病大会召开 微血管病变防治开辟新局面 毓婷x学院奖云课堂完美收官|“毓”青春同行,创意步履不“婷”

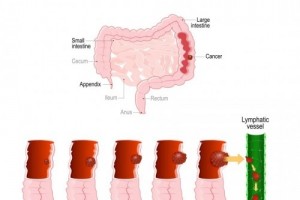

毓婷x学院奖云课堂完美收官|“毓”青春同行,创意步履不“婷” 发现就是中晚期的结直肠癌,其实有办法可以避免!

发现就是中晚期的结直肠癌,其实有办法可以避免! “毓”见别YOUNG青春——毓婷携手学院奖2022再启新程

“毓”见别YOUNG青春——毓婷携手学院奖2022再启新程 成都中德肾病医院付冬梅--专业经验技术 让你放心无忧

成都中德肾病医院付冬梅--专业经验技术 让你放心无忧 成都中德肾病医院专家韩艳简介

成都中德肾病医院专家韩艳简介 屈燧林--成都中德肾病医院特聘专家

屈燧林--成都中德肾病医院特聘专家 成都中德肾病医院付冬梅主任:糖尿病肾病应该如何治疗与调养

成都中德肾病医院付冬梅主任:糖尿病肾病应该如何治疗与调养